3月2日晚間,天山股份( 000877.SZ)公布了擬以981.4億元的對價收購其控股股東中國建材(03323.HK)旗下主要水泥資產(chǎn)的重組草案。預(yù)期重組交易完成后,天山股份將成為全世界水泥行業(yè)產(chǎn)能之最。

對此,上海高級金融學(xué)院陳欣教授日前受邀在《證券市場周刊》撰文,分享觀點(diǎn)。文中指出,此次并購整合是供給側(cè)改革思路下解決水泥行業(yè)產(chǎn)能過剩、同業(yè)競爭的有利措施,將較大程度上提高行業(yè)集中度。

2021年3月2日晚間,天山股份( 000877.SZ)公布了擬以981.4億元的對價收購其控股股東中國建材(03323.HK)旗下主要水泥資產(chǎn)的重組草案。截至2020年6月末,天山股份具有0.39億噸水泥產(chǎn)能,0.28億噸熟料產(chǎn)能和1,475萬方商品混凝土產(chǎn)能,82%的產(chǎn)能集中于新疆地區(qū),是中國西北地區(qū)規(guī)模最大的水泥企業(yè)。

預(yù)期重組交易完成后,天山股份將成為全世界水泥行業(yè)產(chǎn)能之最,水泥產(chǎn)能將提升為4.3億噸,水泥熟料產(chǎn)能超過3億噸,商品混凝土產(chǎn)能提升至4億立方米左右,骨料產(chǎn)能提升至1億噸以上,也由此被市場戲稱為“中國神泥”。

此次并購整合是供給側(cè)改革思路下解決水泥行業(yè)產(chǎn)能過剩、同業(yè)競爭的有利措施,將較大程度上提高行業(yè)集中度。整合完成后,天山股份和海螺水泥(600858.SH)的“雙寡頭”格局將得到確立。

此處重組的背后蘊(yùn)藏著精巧的設(shè)計和復(fù)雜的博弈,對相關(guān)公司的業(yè)績和股價將產(chǎn)生深遠(yuǎn)影響。

長期以來,與控股股東之間的關(guān)聯(lián)交易及同業(yè)競爭問題制約著上市公司的公司治理質(zhì)量,證監(jiān)會在2010年就將“解決同業(yè)競爭”作為重點(diǎn)工作之一。2013年8月,國資委和證監(jiān)會聯(lián)合提出,將綜合運(yùn)用資產(chǎn)重組、股權(quán)置換、業(yè)務(wù)調(diào)整等多種方式,逐步把國有企業(yè)集團(tuán)與所控股上市公司存在的同業(yè)競爭業(yè)務(wù)納入同一平臺。

早在2010年9月,中材集團(tuán)就曾承諾在五年內(nèi)逐步解決旗下寧夏建材(600449.SH)和祁連山(600720.SH)等公司水泥業(yè)務(wù)之間的同業(yè)競爭,之后又將承諾延期一年履行。中材集團(tuán)趕在2016年8月被無償劃轉(zhuǎn)至中國建材集團(tuán)并成為其全資附屬公司,部分原因就是為了規(guī)避該承諾,將履行承諾的責(zé)任轉(zhuǎn)交給中國建材集團(tuán)。然而,中國建材集團(tuán)的整合完成后,旗下十幾家上市公司涉及水泥、建材、玻璃纖維、商混和石膏板等多個領(lǐng)域,對解決同業(yè)競爭提出了更大的挑戰(zhàn)。

其后,中國建材在2018年5月完成了對中材股份(01893.HK)的吸收合并,在H股層面解決了水泥板塊的同業(yè)競爭問題。合并前中材股份作為產(chǎn)能超過一億噸的全國第四大水泥公司,在A股市場控股寧夏建材、祁連山和天山股份。合并后,中國建材作為中國最大的水泥公司,與其控股的三家A股水泥上市公司之間又產(chǎn)生了新的同業(yè)競爭問題。為此,中國建材又于2017年11月和12月先后向三家A股公司承諾在三年內(nèi)解決同業(yè)競爭。2020年8月7日天山股份披露了本次重組預(yù)案,也正是因?yàn)橹袊ú男枰s在解決同業(yè)競爭的承諾到期的節(jié)點(diǎn)前。

然而,中國建材旗下水泥行業(yè)的同業(yè)競爭現(xiàn)象歷史已久,幾經(jīng)承諾也難以解決,原因是需要考慮多家上市公司股東的利益,還要征求各地政府的意見,同時協(xié)調(diào)各方利益相關(guān)主體的難度較大。因此,中國建材的思路是分步解決問題,而非通過一次重組來徹底甩掉所有歷史包袱。

考慮到水泥及水泥制品的運(yùn)輸半徑和區(qū)域性限制,天山股份與祁連山、寧夏建材之間的直接同業(yè)競爭程度較輕。中國建材于2020年12月通過祁連山、寧夏建材的股東大會審議,將2017年末出具的同業(yè)競爭承諾又延長了三年,此次重組并不涉及寧夏建材和祁連山。此外,對于短期盈利能力較差的北方水泥,中國建材決定暫不注入,而是采用股權(quán)托管模式委托天山股份進(jìn)行管理,但不納入其合并報表范圍。

這樣,經(jīng)過長期、復(fù)雜的博弈,中國建材旗下水泥業(yè)務(wù)的同業(yè)競爭問題得到了階段性解決。

并購標(biāo)的估值對價的博弈

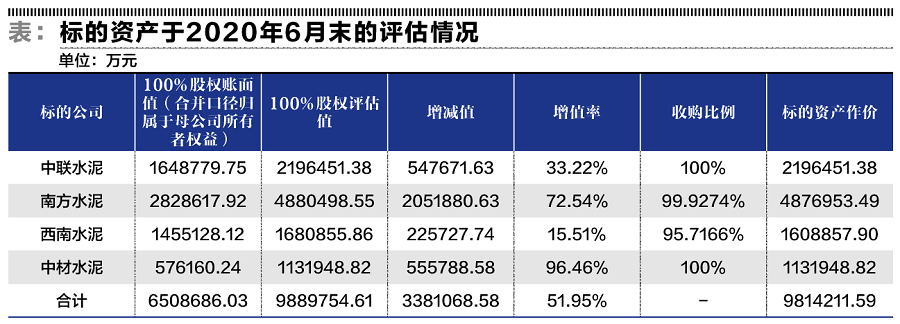

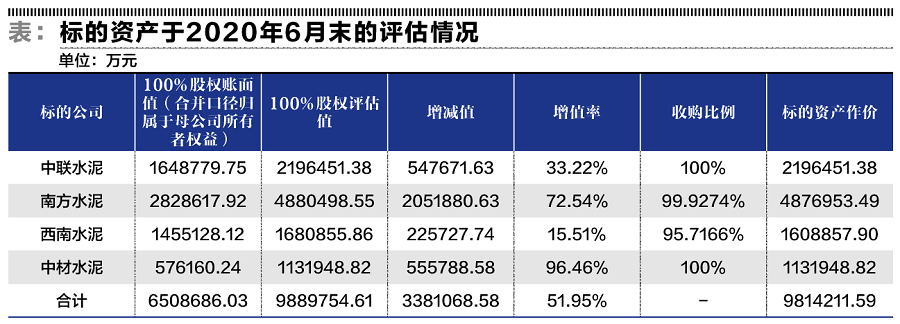

此次天山股份擬收購的控股股東水泥資產(chǎn)包括中聯(lián)水泥100%股權(quán)、南方水泥99.9%股權(quán)、西南水泥95.7%股權(quán)及中材水泥100%股權(quán)。其中,對價中的941.7億元以13.38元/股的價格發(fā)行70.4億股來支付,剩下的39.7億元對價則使用現(xiàn)金支付。同時,公司還打算進(jìn)行定增募集不超過50億元的配套資金。

從市值管理動機(jī)的角度,中國建材或希望能以較高的估值將四家水泥子公司注入天山股份。

而中聯(lián)水泥等四家公司的估值取決于經(jīng)國資委備案的沃克森國際資產(chǎn)評估公司出具的第三方資產(chǎn)評估報告。以2020年6月30日為基準(zhǔn)日,沃克森采納的對標(biāo)公司包括海螺水泥、天山股份、祁連山和上峰水泥等可比企業(yè),以6.03-7.84倍市盈率取值作為基礎(chǔ),經(jīng)25%不可流通折扣率等調(diào)整后,運(yùn)用市場法得出的最終評估結(jié)果是:中聯(lián)水泥的股權(quán)價值為219.6億元、南方水泥的股權(quán)估值為488億元、西南水泥的股權(quán)估值為168.1億元、中材水泥的股權(quán)益估值為113.2億元。

然而,截至2020年10月底,這四家標(biāo)的公司的總資產(chǎn)約2520億元,股東權(quán)益合計才750億元左右,對應(yīng)資產(chǎn)負(fù)債率高達(dá)70%。而同行業(yè)可比上市公司資產(chǎn)負(fù)債率平均在31%左右,標(biāo)的公司的平均資產(chǎn)負(fù)債率遠(yuǎn)大于同行業(yè)水平,所承擔(dān)的風(fēng)險也高得多。

可以看出,經(jīng)過評估公司復(fù)雜的計算后,這四家水泥企業(yè)的650.9億元凈資產(chǎn)評估出了989億元的價值,對應(yīng)注入估值的市凈率達(dá)1.52,而母公司中國建材當(dāng)前的港股市凈率才0.77。對比起來,2020年海螺水泥的加權(quán)ROE高達(dá)23.6%,年末資產(chǎn)負(fù)債率只有16.3%,債務(wù)風(fēng)險要小得多,但目前其A股市凈率也僅為1.64。

股票發(fā)行基準(zhǔn)定價的博弈

根據(jù)《重組管理辦法》的規(guī)定,上市公司發(fā)行股份的價格不得低于市場參考價的90%。市場參考價可以在公司董事會決議公告日前20、60或120個交易日的股票交易均價中選擇其一。

天山股份選擇了首次董事會決議公告日(2020年8月8日)前60個交易日均價的90%(13.38元/股)作為重組發(fā)行股票的定價。從市值管理的角度,中國建材存在壓低公告前天山股份股價的動機(jī)。較為常用的方法是壓低公司2019年以及2020年的盈利水平。

2018年,天山水泥的歸母凈利潤是12.4億元,2019年增長至16.4億元,但2020年只有15.2億元,同比還下滑了7.3%。而同為中國建材旗下的其它兩家A股水泥公司的業(yè)績表現(xiàn)就要靚眼得多。祁連山的歸母凈利潤從2018年的6.5億元增加至2020年的14.4億元,2020年同比增長了16.4%;寧夏建材的歸母凈利潤則從2018年的4.3億元增加至2020年的9.6億元,2020年更是同比增長了25.5%。

對應(yīng)于較弱的會計業(yè)績增長, 2019年4月之后的一整年,天山水泥的股價表現(xiàn)都明顯弱于同行業(yè)公司。2019年3月底,天山水泥的收盤價為10.96元,至2020年3月底僅僅上漲了1分錢(前復(fù)權(quán))。對比起來,祁連山的股價從2019年3月底的8.13元上漲為2020年3月底的12.60元;寧夏建材的股價則從2019年3月底的8.83元上漲至2020年3月底的12.13元。

若以控股股東中國建材的動機(jī),更愿意選擇基準(zhǔn)日前120個交易日的均價計算出的參考價格12.13元。然而,重組方案作為關(guān)聯(lián)交易,關(guān)聯(lián)股東需要回避表決,因而與機(jī)構(gòu)投資者的博弈變得相當(dāng)重要。因此,天山股份選擇了三個參考價格的中間價格。即使如此,在4月1日舉行的臨時股東大會投票中,僅有91.2%的出席表決票支持方案中發(fā)行股份的定價基準(zhǔn)日及發(fā)行價格。

整合后盈利與風(fēng)險的博弈

海螺水泥的產(chǎn)能還小于中國建材,但2020年歸母凈利潤卻高達(dá)351億元,是中國建材水泥板塊的三倍左右。部分原因是,多年以來中國建材對其水泥板塊持續(xù)進(jìn)行以百億計的大額減值,較大程度上影響了會計利潤。以資產(chǎn)減值為例,南方水泥在2019年產(chǎn)生的損失高達(dá)56.3億元,2020年上半年的損失仍有14.6億元。再來看信用減值情況,中國聯(lián)合水泥2019年的損失為32億元,2020年上半年的損失也有12.1億元。中國建材的資產(chǎn)減值損失主要是由于產(chǎn)能置換,將早期并購的落后小產(chǎn)線置換為效率更高的大規(guī)模產(chǎn)線;而信用減值損失則主要源于混凝土業(yè)務(wù)的應(yīng)收帳款的壞賬撥備。

根據(jù)簽署的《減值補(bǔ)償協(xié)議》,如標(biāo)的資產(chǎn)的合計價值在未來三年發(fā)生減值,則中國建材需以其本次重組中所獲得的股份進(jìn)行補(bǔ)償,由天山股份以1元總價回購并予以注銷。若相關(guān)水泥資產(chǎn)在重組完成后的減值風(fēng)險大幅降低,這或許意味著天山水泥的盈利能力將具有較大增長空間。

然而,由于天山股份購買資產(chǎn)發(fā)行的股份較多,中國建材的持股比例從45.9%上升至87.5%。在總股本大幅增加的情況下,2019年天山股份的基本每股收益還略有下降,而2020年1-10月的基本每股收益才略有增厚。因此,即使天山股份的盈利能力水平可能增強(qiáng),但每股收益到底增長多少才是估值的關(guān)鍵。

而且,2020年10月末,天山水泥整合完成后的總資產(chǎn)(備考)為2675.8億元,所有者權(quán)益為866.9億元,資產(chǎn)負(fù)債率將達(dá)到67.6%,較合并前的27.9%大幅攀升。這暗示著天山水泥的股權(quán)融資成本會大幅度增加,進(jìn)而可能導(dǎo)致市盈率等估值水平下滑。

市場激烈博弈股價

天山股份收購中國建材水泥資產(chǎn)的信息披露節(jié)奏對市場產(chǎn)生了巨大影響,引發(fā)激烈博弈。

2020年2月4日,天山股份的股價受疫情影響一度大跌至8.69元,此后股價有所反彈,5月底天山股份的收盤價已回升至11.91元。然而,在重組消息披露前的6、7月份,公司股價就開始了較大幅度的上漲。7月24日晚,在重大資產(chǎn)重組停牌前,天山股份的收盤股價已達(dá)18.02元,較疫情期間的低點(diǎn)高出了一倍以上。

2020年8月7日晚,天山股份發(fā)布重組交易預(yù)案, 8月10日復(fù)牌后股價接連三個漲停,在8月13日最高達(dá)到25.34元,重組利好帶來的最大漲幅為40.6%。

而中國建材旗下另外兩家水泥上市公司在重組預(yù)期落空后,以大幅下跌而告終。8月10日,寧夏建材的股價跌停,祁連山的股價也大跌6.9%,次日,兩支股票均繼續(xù)下跌了3%左右。

對比起來,在天山股份停牌期間,中國建材卻得以于2020年7月27日復(fù)牌,重組的利好信息帶動其股價持續(xù)上揚(yáng)。中國建材在7月24日的收盤價為9.10港元。而8月10日股票開盤后,中國建材的股價最高達(dá)到14.08港元,期間上漲幅度高達(dá)54.7%。

此后,重組草案遲遲未能發(fā)布,天山股份和中國建材的股價在此后的數(shù)月經(jīng)歷了沖高后的大幅回落。天山股份的股價在2021年2月4日創(chuàng)下13.06元的階段性低點(diǎn),中國建材的股價則在2020年10月30日就下跌至8.73港元的低點(diǎn),甚至低于重組利好出臺前的價格。2021年2月4日晚,天山股份公告此次重大資產(chǎn)重組發(fā)出股東大會通知時間延期至3月7日。此后公司股價又恢復(fù)了上漲趨勢,直至重組草案公布后,3月4日最高達(dá)到19.72元,上漲幅度為51%。與之類似,中國建材的股價也從2021年2月4日收盤的9.72港元,逐步上漲至3月3日最高13.30港元,最大漲幅為36.8%。

截至2021年4月22日,天山股份的股價為15.82元,重組完成后的對應(yīng)市值高達(dá)1280億元,而此時中國建材的股價為11.78港元,對應(yīng)市值僅約為830億元人民幣。中國建材通過此次交易,將完成主要水泥資產(chǎn)的整合并大幅提高其證券化程度,受益匪淺。此外,中國建材還控股北新建材、中材科技、中材國際等五家上市公司,并參股中國巨石、上峰水泥等六家上市公司,市場對于其價值的發(fā)現(xiàn)還有待博弈。